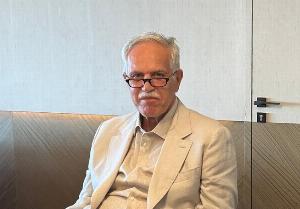

Zygmunt Solorz-Żak kupuje Polkomtel. Płaci 18 mld zł i stawia na LTE

Spartan Capital Holdings (spółka kontrolowana przez Zygmunta Solorza-Żaka) oraz KGHM, PGE, ORLEN, Vodafone i Węglokos podpisali wstępną umowę sprzedaży 100 proc. akcji spółki Polkomtel.

Spartan Holdings oraz akcjonariusze Polkomtela podpisali w czwartek wstępną umowę sprzedaży 100% akcji spółki Polkomtel SA, operatora sieci komórkowej. Transakcja, warta ponad 18 mld złotych, jest jedną z największych transakcji w sektorze telekomunikacyjnym w Europie od zakończenia kryzysu finansowego.

Inwestycja Zygmunta Solorza-Żaka w Polkomtel ma przyspieszyć rozwój technologii LTE, co jest jednym z kluczowych elementów dla zapewnienia powszechnego dostępu do internetu w Polsce.

- Już w niedalekiej przyszłości, technologia LTE zrewolucjonizuje życie każdego człowieka. Chciałbym, aby Polska była jednym z pierwszych krajów na świecie, który będzie korzystał z dostępu do internetu i innych usług transmisji danych za pośrednictwem najnowocześniejszych technologii - powiedział Zygmunt Solorz-Żak.

Nowe technologie pozwolą Polkomtelowi obniżyć koszty, co umożliwi przygotowanie nowych, atrakcyjnych ofert dla obecnych i nowych klientów sieci Plus.

- Ta transakcja to ogromna szansa dla polskiego rynku telekomunikacyjnego i jest jednocześnie jedną z największych w historii w Europie Środkowo-Wschodniej. Równie ważny jest fakt, że odbywa się ona przy udziale polskiego kapitału - dodał Zygmunt Solorz-Żak.

Transakcja zostanie sfinansowana środkami własnymi inwestora oraz finansowaniem dłużnym. W finansowaniu uczestniczy konsorcjum banków koordynowane przez Crédit Agricole CIB i Deutsche Bank, w którego skład wchodzą Crédit Agricole CIB, Deutsche Bank, Royal Bank of Scotland, Société Générale Corporate and Investment Banking oraz PKO Bank Polski SA.

- Cieszę się, że wiodące instytucje finansowe, należące do największych na świecie, wierzą w nasz projekt i są w niego zaangażowane - powiedział Zygmunt Solorz-Żak.

Przy transakcji inwestorowi doradzają: Trigon Dom Maklerski SA, Deutsche Bank oraz Crédit Agricole CIB, odpowiedzialni za przygotowanie struktury transakcji. Trigon Dom Maklerski SA odpowiada również za organizację finansowania zakupu, Dewey & LeBoeuf jest doradcą prawnym, a PKO Bank Polski SA, udzielił akredytywy.

Warunkiem zamknięcia transakcji jest uzyskanie zgody Urzędu Ochrony Konkurencji i Konsumenta.

Newsletter

Newsletter

Play wdrożył ważną funkcję w 12 stacjach telewizyjnych

Play wdrożył ważną funkcję w 12 stacjach telewizyjnych  Nie ma mocnych na TVP1 w telewizji naziemnej. Republika tuż za TVN

Nie ma mocnych na TVP1 w telewizji naziemnej. Republika tuż za TVN  Tak się ogląda nowy program Marcina Mellera w Kanale Zero

Tak się ogląda nowy program Marcina Mellera w Kanale Zero  „Diuna: Proroctwo” oddaje hołd czy odcina kupony od sukcesu filmów? Rozmawiamy z twórcami serialu

„Diuna: Proroctwo” oddaje hołd czy odcina kupony od sukcesu filmów? Rozmawiamy z twórcami serialu  Rusza nowy 24-godzinny kanał informacyjny

Rusza nowy 24-godzinny kanał informacyjny

Dołącz do dyskusji: Zygmunt Solorz-Żak kupuje Polkomtel. Płaci 18 mld zł i stawia na LTE