Discovery i AT&T emitują obligacje za 30 mld dolarów

Koncerny AT&T i Discovery w ramach przygotowań przed fuzją tego drugiego z należącym do pierwszego WarnerMedia prowadzą emisję obligacji o wartości 30 mld dolarów. Celem jest częściowe zrolowanie ich obecnego zadłużenia.

Według ustaleń Bloomberga emisja obligacji AT&T i Discovery jest realizowana poprzez wehikuł inwestycyjny Magallanes. Podzielono ją na 11 transzy, z których najdłuższa to 40-letnie papiery z odsetkami wynoszącymi 3,05 pkt proc. powyżej oprocentowania amerykańskich obligacji Treasuries.

Przy emisji koncerny współpracują z bankami inwestycyjnymi Goldman Sachs Group, JPMorgan Chase i Barclays. S&P przyznało obligacjom rating BBB-, a Moody’s - Baa3.

W ramach budowania księgi popytu inwestorzy złożyli zapisy na obligacje w kwocie 106 mld dolarów. Bloomberg komentuje, że pokazuje to siłę rynku dłużnego mimo zamieszania po wybuchu wojny w Ukrainie i sankcjach nałożonych na Rosję.

Jest to najsilniejszy popyt na obligacje korporacyjne od emisji CVS Health Corp. zrealizowanej 2018 roku.

Discovery coraz bliżej fuzji z WarnerMedia

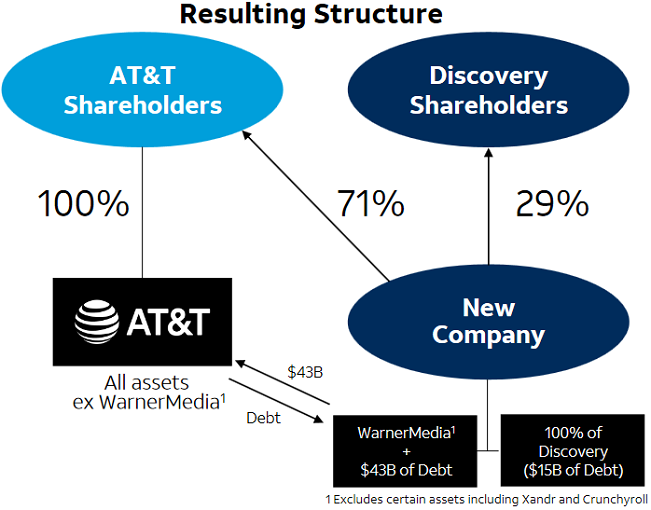

Fuzję Discovery z WarnerMedia, należącym obecnie do AT&T, ogłoszono w maju ub.r. W połączonym Discovery i WarnerMedia większościowym akcjonariuszem będą obecni akcjonariusze AT&T z 71 proc. walorów. AT&T dostanie też 43 mld dolarów w gotówce, obligacjach i w formie zmniejszenia zadłużenia WarnerMedia. 29 proc. walorów połączonej firmy będzie należeć do obecnych akcjonariuszy Discovery. Każdy inwestor za jeden walor AT&T dostanie dodatkowo ok. 0,24 akcji nowego podmiotu.

W grudniu ub.r. bezwarunkową zgodę na transakcję wyraziła Komisja Europejska, a na początku br. fuzję zaakceptowali akcjonariusze AT&T oraz Federalna Komisja Handlu i Departament Sprawiedliwości USA.

Do finalizacji połączenia WarnerMedia i Discovery niezbędna jest jeszcze zgoda walnego zgromadzania tego drugiego koncernu. Niektórzy z jego akcjonariuszy, m.in. John Malone i rodzina Newhouse, poinformowali już, że popierają transakcję.

Największymi inwestorami w Discovery są Vanguard Group (ma 10,67 proc. akcji), Blackrock (7,99 proc.) i ClearBridge Investments (5,47 proc.).

Warner Bros. Discovery zastąpi Discovery także na nowojorskiej giełdzie, będzie notowane z oznaczeniem WBD. Finalizacja fuzji jest planowana w drugim kwartale br.

Warner Bros. Discovery ma już hasło i logo

W połowie ub.r. zaprezentowano już logo Warner Bros. Discovery i hasło główne firmy: „the stuff that dreams are made of” („rzeczy, z których stworzono sny”).

Prezesem nowego podmiotu będzie David Zaslav. Rada dyrektorów nowej firmy ma składać się z 13 członków, początkowo sześciu zostanie powołanych przez AT&T, a sześciu (w tym David Zaslav) przez Discovery.

- Naszą wspólną wizją jest firma zajmująca się czystą rozrywką. Łącząca najbardziej cenione formaty na świecie z najlepszych gatunków programowych, w tym telewizji i filmów premium, animacji, światowego sportu i wiadomości, dzieci i rodzin, stylu życia - rozrywka pod jednym dachem - poinformował David Zaslav w maju ub.r., gdy ogłaszano transakcję.

Discovery i WarnerMedia razem oszczędzą 3 mld dolarów

Fuzja ma pozwolić osiągać wyższe przepływy pieniężne, które umożliwią szybkie zmniejszenie poziomu zadłużenia - do wartości 3-krotności rocznego zysku EBITDA w ciągu 24 miesięcy (z ok. 5-krotności w momencie fuzji). Potem zadłużenie ma utrzymywać się w przedziale 2,5-3-krotności rocznej EBITDA. WarnerMedia ma zapewniono finansowanie od JP Morgan i spółek zależnych Goldman Sachs.

W prezentacji z maja ub.r. podano, że jeśli fuzja zostanie sfinalizowana w połowie przyszłego roku, w 2023 roku nowy podmiot ma osiągnąć 52 mld dolarów wpływów, z czego ponad 15 mld dolarów od subskrybentów cyfrowych. W ub.r. Discovery i WarnerMedia łącznie miały 39 mld dolarów przychodów.

Skorygowany zysk EBITDA połączonych firm w 2023 roku ma sięgnąć 14 mld dolarów, wobec 12 mld dolarów ich łącznej skorygowanej EBITDA w ub.r. Synergie kosztowe są prognozowane na ponad 3 mld dolarów.

Nowy koncern w ponad 220 krajach

Koncern powstały w efekcie fuzji będzie obecny w ponad 220 krajach i 50 obszarach językowych. Jego biblioteka wideo będzie liczyć ponad 200 tys. godzin.

- Nowa firma będzie mogła rywalizować na całym świecie w szybko rosnącym sektorze usług bezpośrednio do konsumentów - zapewniając frapujące treści subskrybentom w ramach całej swojej oferty, obejmującej HBO Max i niedawno uruchomione discovery+ - zapowiedziano w komunikacie w maja br.. Zwrócono uwagę, że oferta WarnerMedia obejmuje głównie produkcje fabularne, natomiast Discovery tworzy wiele treści niefabularnych.

- Nowa firma będzie mogła inwestować w więcej oryginalnych treści na platformy streamingowe, zwiększyć możliwości programowe swoich globalnych płatnych stacji linearnych oraz kanałów nadawanych na poszczególnych rynkach oraz oferować więcej innowacyjnych doświadczeń wideo - wyliczono.

- Umowa łączy dwóch liderów rozrywki z komplementarnymi atutami w zakresie treści i pozycjonuje nową firmę jako jedną z czołowych globalnych platform streamingowych. Wesprze fantastyczny wzrost i międzynarodową ekspansję HBO Max oraz globalną obecność Discovery oraz pozwoli osiągnąć wydajność umożliwiającą tworzenie więcej wspaniałych treści, żeby dawać konsumentom to, czego chcą - podkreślił John Stankey w maju ub.r.

Zaznaczył, że AT&T skupi się na rynku telekomunikacyjnym, natomiast akcjonariusze telekomu dodatkowo będą mieć akcje nowego podmiotu.

WarnerMedia kupiony za 85 mld dolarów

Do WarnerMedia należą przede wszystkim nadawcy telewizyjni CNN, HBO i Cartoon Network, a także wytwórnia filmowa Warner Bros. W połowie 2018 roku firma, wówczas działająca pod nazwą Time Warner została przejęta przez operatora telekomunikacyjnego AT&T za ok. 85 mld dolarów, z czego 42,5 mld dolarów w gotówce.

Transakcję zapowiedziano jesienią 2016 roku, po czym prawie dwa lata zabrało uzyskanie zgody sądu federalnego na jej realizację. Negatywnie wypowiadał się o niej Donald Trump, już w czasie kampanii przed wyborami prezydenckimi w 2016 roku zapowiedział, że ją zablokuje.

Obecnie AT&T skupia się na rynku telekomunikacyjnym, zbiera środki na zakup częstotliwości do rozwoju sieci 5G. Niedawno koncern wziął kredyt 14 mld dolarów kredytu, a w lutym br. sprzedał funduszowi TPG Capital jedną trzecią udziałów platformy telewizyjnej DirecTV za 16,25 mld dolarów. W 2015 roku kupił ją za 68 mld dolarów.

Discovery kupiło Eurosport i Scrippsa z TVN

Koncern Discovery w latach 2012-2015 roku przejął 100 proc. udziałów Eurosportu, a na początku 2018 roku za 14,6 mld dolarów kupił Scripps Networks Interacitve, ówczesnego właściciela Grupy TVN, płacąc 8,4 mld dolarów w gotówce, a resztę w swoich akcjach.

W drugim kwartale 2021 r. Discovery osiągnął wzrost przychodów o 21 proc. do 3,06 mld dolarów oraz zysku netto z 271 do 672 mln dolarów.

Newsletter

Newsletter

Netflix tworzy kolejny serial na podstawie prozy Harlana Cobena

Netflix tworzy kolejny serial na podstawie prozy Harlana Cobena  Facebook usunął post CERT Polska ostrzegający przed oszustwami

Facebook usunął post CERT Polska ostrzegający przed oszustwami  Paul Wesley gwiazdą serialu „Unspoken”. To polska koprodukcja

Paul Wesley gwiazdą serialu „Unspoken”. To polska koprodukcja  Dziennikarka Agory przechodzi do Kanału Zero

Dziennikarka Agory przechodzi do Kanału Zero  Play wdrożył ważną funkcję w 12 stacjach telewizyjnych

Play wdrożył ważną funkcję w 12 stacjach telewizyjnych

Dołącz do dyskusji: Discovery i AT&T emitują obligacje za 30 mld dolarów