Właściciel Answear.com ze wzrostem wpływów o 71 proc. i 8,8 mln zł straty. W br. ma osiągnąć rentowność

W ub.r. firma WearCo, właściciel odzieżowego sklepu internetowego Answear.com, zanotował wzrost wpływów o 71 proc. do 146,09 mln zł przychodów oraz 8,85 mln zł straty netto (wobec 11,76 mln zł rok wcześniej). Firma liczy na dalsze duże wzrosty wpływów w kolejnych latach, w br. ma już osiągnąć zysk sprzedażowy.

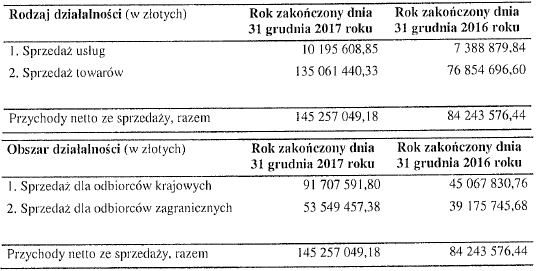

Przychody WearCo ze sprzedaży towarów i usług zwiększyły się z 84,24 mln zł w 2016 roku do 145,26 mln zł w ub.r., czyli o 72 proc. Firma prowadzi serwis z odzieżą Answear.com, dostępny w Polsce, Czechach, na Słowacji, w Rumunii, Węgrzech i na Ukrainie.

Wpływy sprzedażowe firmy w Polsce podwoiły się - wzrosły z 45,07 do 91,71 mln zł. Natomiast przychody na rynkach zagranicznych zwiększyły się z 39,17 do 53,55 mln zł.

Ze sprzedaży towarów spółka zanotowała w ub.r. 135,06 mln zł wpływów (wobec 76,85 mln zł rok wcześniej), a ze sprzedaży usług - 10,19 mln zł (w 2016 roku miała 7,39 mln zł).

Kosztowna ekspansja zagraniczna

W sprawozdaniach złożonych w KRS zarząd WearCo wyliczył, że w ub.r. skupiono się na ugruntowaniu pozycji sprzedażowej na rynkach zagranicznych, poszerzeniu oferty produktowej i udoskonaleniu obsługi klientów, wyborze dostawców systemów IT (ERP, WMS, platforma e-commerce), opracowaniu koncepcji rozwoju logistycznego (chodzi m.in. o plany uruchomienia nowego magazynu) i optymalizacji kosztów logistycznych. Ponadto firma zamknęła swój ostatni stacjonarnych sklep w Kielcach

- W dalszym ciągu najważniejsze dla organizacji jest poszerzanie rynków zbytu, pozyskiwanie nowych klientów i zajecie dobrej pozycji na poszczególnych rynkach. Aby to osiągnąć spółka ponosi duże koszty działań marketingowych co znacząco obciąża wynik finansowy spółki i w praktyce nie pozwala na osiągnięcie dodatnich wyników finansowych. Rozpoczęcie sprzedaży na nowym rynku wymaga także poniesienie dużych kosztów „startowych” a także dużego zaangażowania marketingowego w nowym kraju - napisano w sprawozdaniu spółki.

- Jednakże pozyskanie dużej liczby nowych lojalnych klientów, zaistnienie w ich świadomości i odpowiednia skala biznesu jest kluczowa dla osiągania dodatnich wyników finansowych. W drugim półroczu 2017 roku spółka znacząco zwiększyła ofertę produktową co także miało z jednej strony negatywny krótkoterminowy wpływ na ponoszone koszty ale z drugiej strony, w dłuższej perspektywie pozwala organizacji na znaczący wzrost przychodów - dodano.

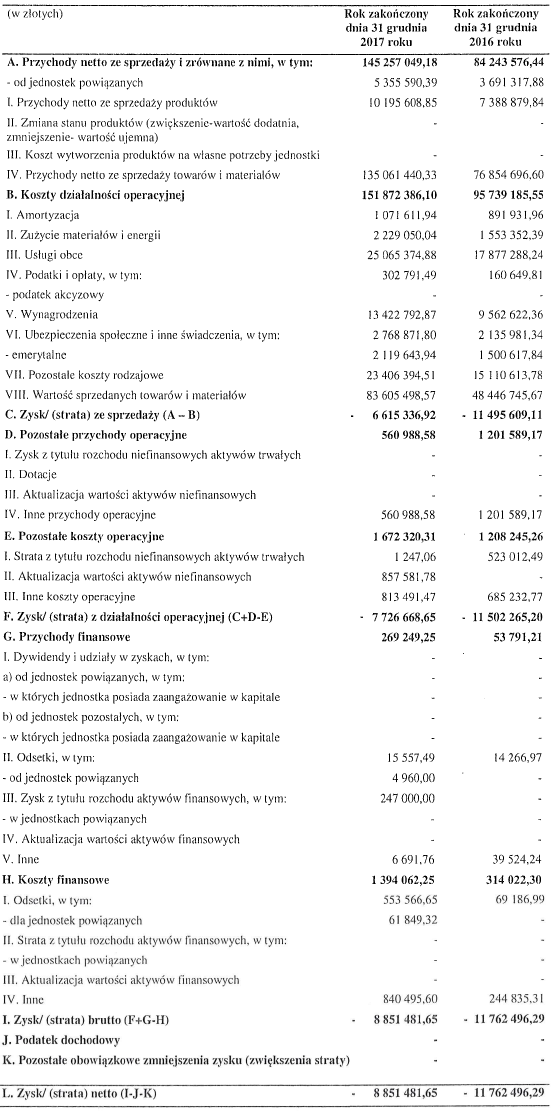

Koszty operacyjne WearCo poszły w górę z 95,74 mln zł w 2016 roku do 151,87 mln zł, a łączne koszty uzyskania przychodów - z 97,26 do 154,94 mln zł. Wartość sprzedanych towarów i materiałów zwiększyła się z 48,45 do 83,6 mln zł, nakłady na usługi obce - z 17,88 do 25,06 mln zł, pozostałe koszty rodzajowe - z 15,11 do 23,41 mln zł, a wydatki na wynagrodzenia - z 9,56 do 13,42 mln zł.

W firmie na koniec ub.r. zatrudnionych było 306 osób, w tym 112 pracowników umysłowych i 194 fizycznych. Rok wcześniej spółka miała 223 pracowników.

Na koniec ub.r. właścicielami spółki były Forum X FIZ (67,24 proc. udziałów) i MCI PrivateVentures FIZ (32,76 proc.). W lipcu ub.r. oba podmioty kupiły nowe udziały firmy za 12 mln zł, a w lutym br. - za 12,12 mln zł. Zdecydowano się na dokapitalizowanie spółki, żeby zapewnić jej płynność i umożliwić poszerzenie oferty.

Strata WearCo ze sprzedaży zmalała z 11,49 do 6,61 mln zł, strata operacyjna - z 11,5 do 7,73 mln zł, a strata netto - z 11,76 do 8,85 mln zł.

Firma w br. ma stać się rentowna

WearCo planuje, że w br. przy 249 mln zł wpływów sprzedażowych netto osiągnie 372 tys. zł zysku ze sprzedaży. Zgodnie ze strategią w 2019 roku ma zanotować 367,5 mln. zł przychodów ze sprzedaży i 9 mln zł zysku ze sprzedaży, a w 2020 roku - 519,9 mln zł wpływów i 22,4 mln zł zysku ze sprzedaży.

- W 2018 roku spółka planuje ugruntowanie pozycji na już istniejących rynkach, poprawę parametrów sprzedaży i intensywne działania mające na celu pozyskanie nowych klientów. Zarząd planuje także dalsze poszerzenie oferty produktowej co powinno pozwolić na skuteczne konkurowanie z lokalnymi przedstawicielami branży - zapowiedziano w sprawozdaniu WearCo. - Poszerzanie oferty wraz z ciągłym dopasowywaniem jej do potrzeb Klienta pozwala na efektywne zwiększanie rotacji zapasu magazynowego a co za tym idzie na zaczną poprawę generowanych marż na sprzedaży Spółka planuje także kolejne podwyższenie kapitału. Środki te powinny zapewnić realizację planów - dodano.

W br. firma zamierza również przyspieszyć prace nad marką własną i optymalizacją procesów wsparcia oraz ukończyć wdrożenie trzech kluczowych narzędzi IT (sklepu online, ERP i WMS).

- Skala działań marketing zostanie utrzymana współmiernie do planowanych wzrostów sprzedaży. Presję rosnących wynagrodzeń ograniczyć może wolniejszy przyrost struktury zatrudnienia przy jednoczesnym efekcie skali rosnącej sprzedaży. Pod koniec roku 2018 Spółka powinna być gotowa do dalszego wzrostu i otwarcia nowych rynków, z pełni skalowalnymi narzędziami i procesami wsparcia tego rozwoju - zapowiedziały władze WearCo.

Newsletter

Newsletter

Zmiany w regulaminie Canal+ Polska. Chodzi o liczbę jednoczesnych streamów

Zmiany w regulaminie Canal+ Polska. Chodzi o liczbę jednoczesnych streamów  Radio 357 ze spotami dla niepłacących. „Inflacja zjada środki od patronów”

Radio 357 ze spotami dla niepłacących. „Inflacja zjada środki od patronów”  Była prezenterka TVN24 dyrektorką w PKP. Odpowiada na krytykę

Była prezenterka TVN24 dyrektorką w PKP. Odpowiada na krytykę  „Wycieczkowiec” zastąpił "Hotel Paradise". Ile osób ogląda nowy serial TVN7?

„Wycieczkowiec” zastąpił "Hotel Paradise". Ile osób ogląda nowy serial TVN7?  Legimi zarobiło rekordowo. Zarzuty wydawców to „sytuacja przejściowa”?

Legimi zarobiło rekordowo. Zarzuty wydawców to „sytuacja przejściowa”?

Dołącz do dyskusji: Właściciel Answear.com ze wzrostem wpływów o 71 proc. i 8,8 mln zł straty. W br. ma osiągnąć rentowność